(网经社讯)6月24日,网经社(100EC.CN)获悉,美妆代运营商悠可集团通过港交所聆讯,上市时间正在倒计时,中信证券和瑞信银行为其“保驾护航”。(详见网经社专题:悠可集团通过港交所聆讯 未来前景几何?)

在招股书中,悠可的业务模式、公司架构及营收情况等核心信息披露,招股书信息梳理如下:

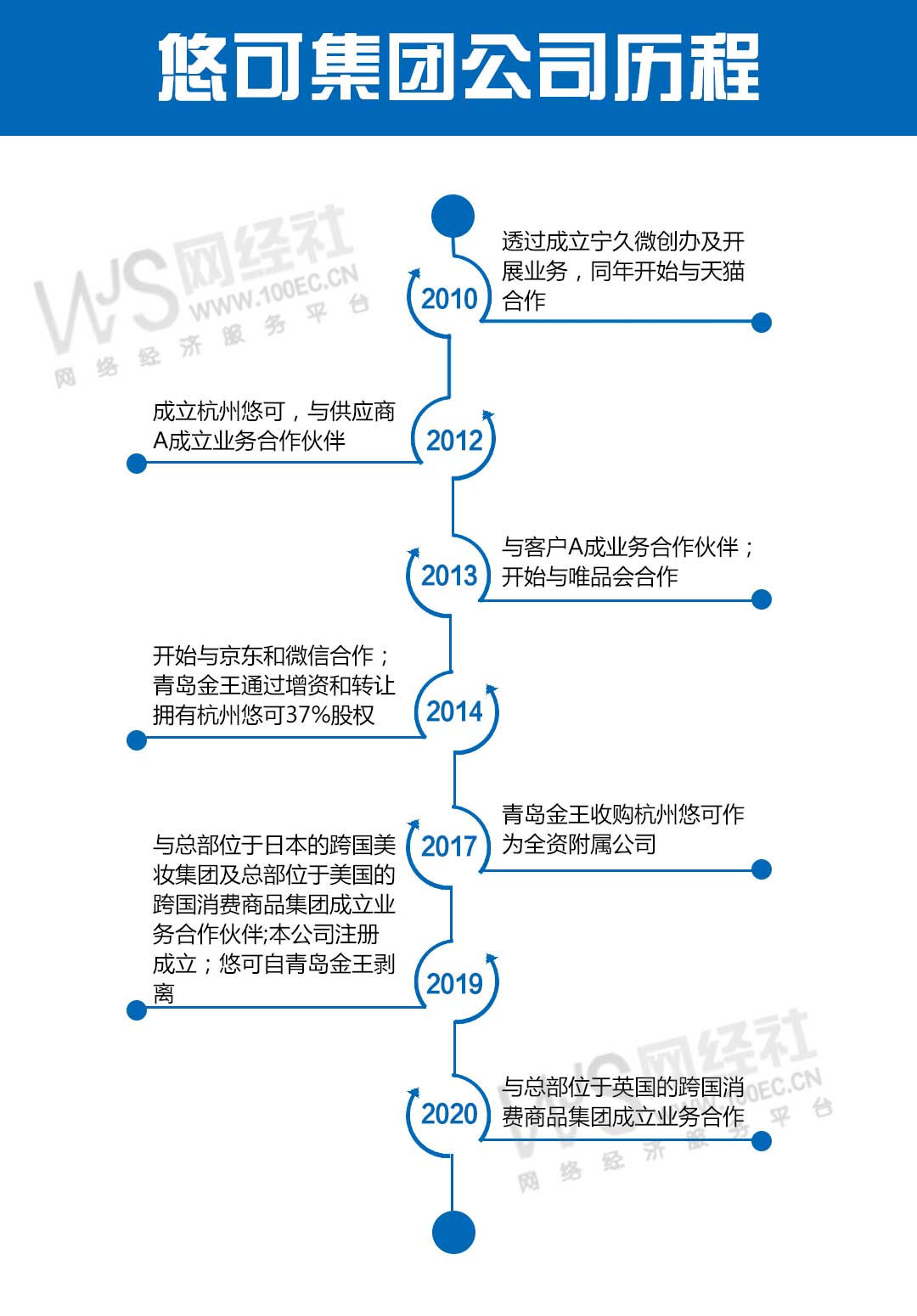

一、公司发展历程:成立十年 经历不少

2010年透过成立宁久微创办及开展业务,同年开始与天猫合作。2012年成立公司前身杭州悠可,杭州网妆和马可孛罗分别持股60%、40%。2013年11月12日,杭州悠可收购杭州宁久微;2014年青岛金王增资悠可并通过马可孛罗转让股权,使得持股达37%;2016年青岛金王收购杭州悠飞、杭州悠聚与马可孛罗剩下的悠可股权;2019年4月,Next Venture Ltd.将悠悦及旎网100%股权转让给公司;同年4月,青岛金王将持有的100%股权转让给杭州美妆;11月,悠可与杭州悠美妆合并,悠可100%股权由公司的间接全资附属公司深圳前海持有。

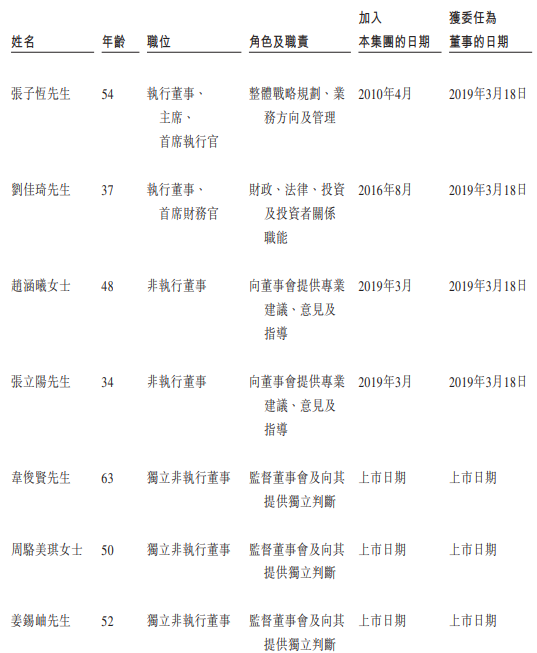

二、公司管理团队:创始人出身阿里 高层多有电商 技术 美妆等背景

(网经社:图片采集自招股书)

招股书显示,公司创始人兼董事长张子恒毕业于香港大学计算机专业,2008年至2010年担任阿里巴巴全球销售副总裁,具备深厚的技术与电商背景。其他高管中,CFO刘佳琦财会背景深厚。此外,供应链副总裁黄朗阳具备消费品公司经验;业务运营副总裁郭晓蓉曾任阿里巴巴全球销售代表;线上美妆顾问及客户服务副总裁倪敏具备雅芳公司培训经理经验。整体看,公司高管层兼具电商、技术、消费品、美妆等行业背景的人才,能力较为全面。

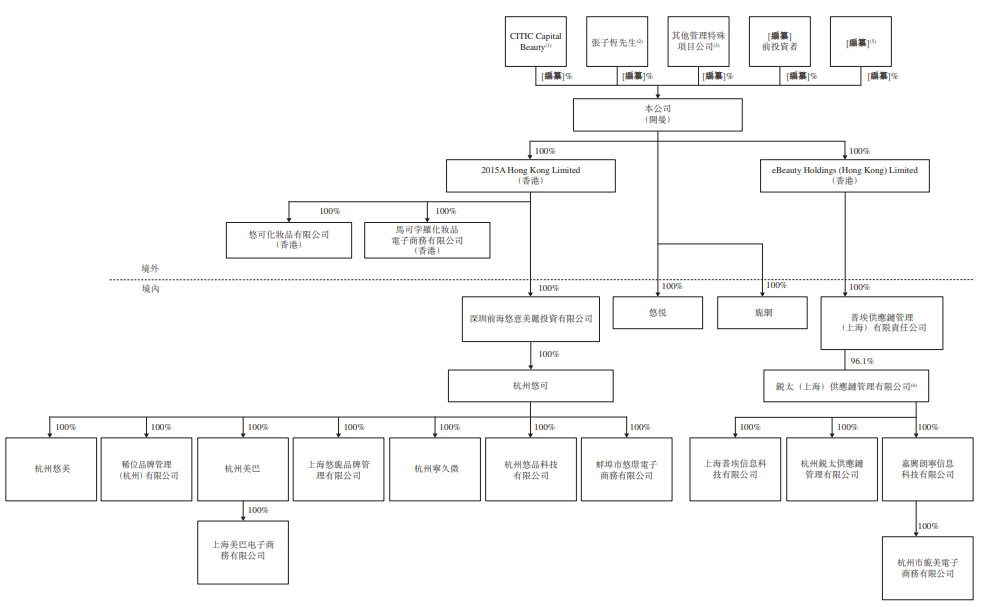

三、公司架构:创始人张子恒为实际控股人

(网经社:图片采集自招股书)

招股书显示,中信资本旗下CITIC Capital Beauty Investment Limited为公司第一大股东,持股比43.98%。第二大股东为创始人张子恒实际控制的公司Innovative Beauty Venture Ltd.,其余公司高管黄朗升、郭晓蓉、汪艮平、刘竞和刘佳琦均通过实际控制管理特殊项目公司持有公司9.35%股权。

悠可创始人、董事长兼首席执行官张子恒曾担任阿里巴巴全球销售业务副总裁,在互联网及电子商务方面拥有逾20年经验,高管团队其余成员来自亚马逊公司、微软和Avon等全球科技或美妆公司。

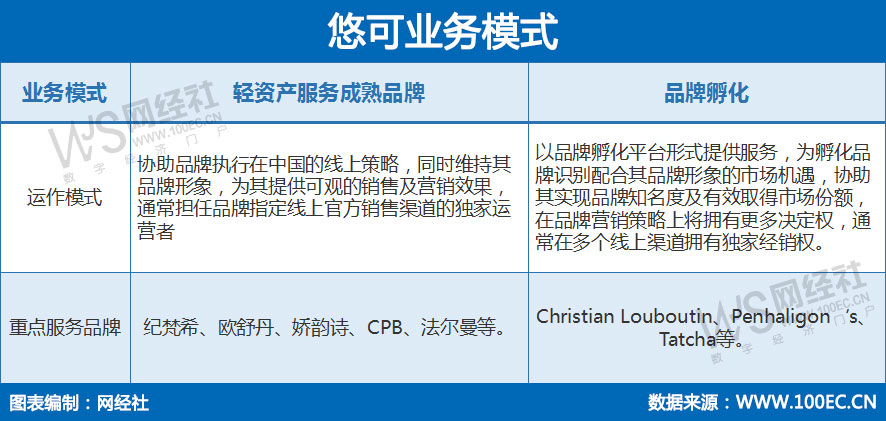

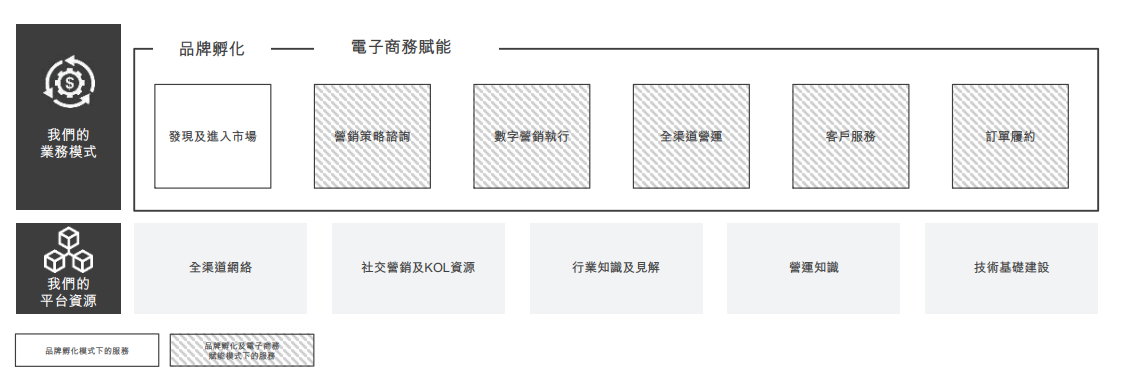

四、业务模式:轻资产服务“成熟”品牌+买断式孵化“潜力”品牌

招股书显示,悠可走轻资产服务成熟品牌+买断式孵化潜力品牌的模式道路,这是基于自身对美妆行业的深刻洞察、电商运营的多年经验、营销及KOL的丰富资源、全渠道网络的完善铺设等优势,及为客户提供包括发现及进入市场、营销策略咨询、数字营销执行、全渠道管理、客户服务和订单履约在内的全链路电商服务的经验基础上建立的。

五、运作模式收益情况:服务模式收益占公司总收益一半以上

(网经社:图片采集自招股书)

招股书显示,悠可集团来自服务模式的收入为10.44亿元,服务模式收益占公司总收益的62.9%;来自经销模式的收入为6.15亿元。

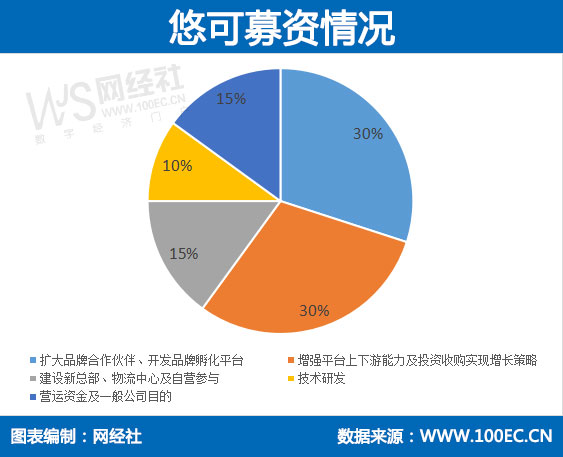

六、募资情况:主要用于品牌营销活动与平台增长

悠可集团此次募资的资金,30%将主要用于扩大品牌合作伙伴的营销活动、增强品牌合作及开发品牌孵化平台;30%用于扩大增强平台的上游及下游能力以通过内部发展及投资收购实现关键增长策略;15%用于建设新总部、物流中心及自营仓库;10%用于技术能力及信息科技基础建设的升级与开发,其他用于营运资金及一般公司目的。

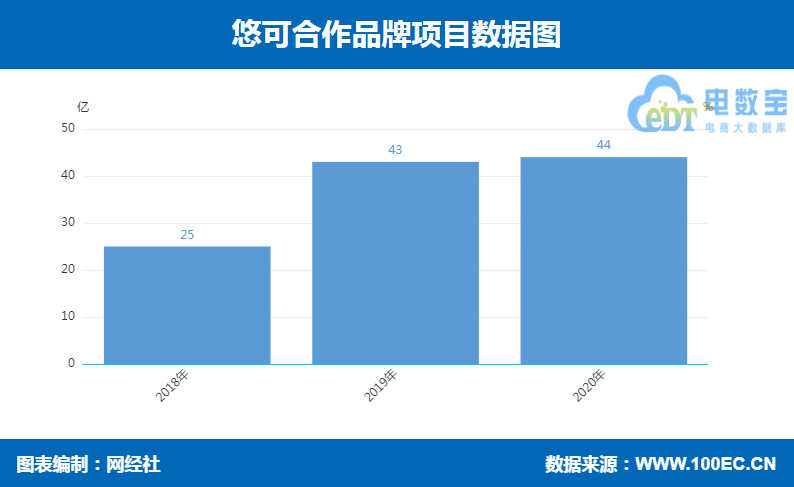

七、品牌合作项目数:近两年徘徊不前

招股书显示,2018年至2020年,集团合作的品牌项目数逐年递增,分别为25个、43个和44个。

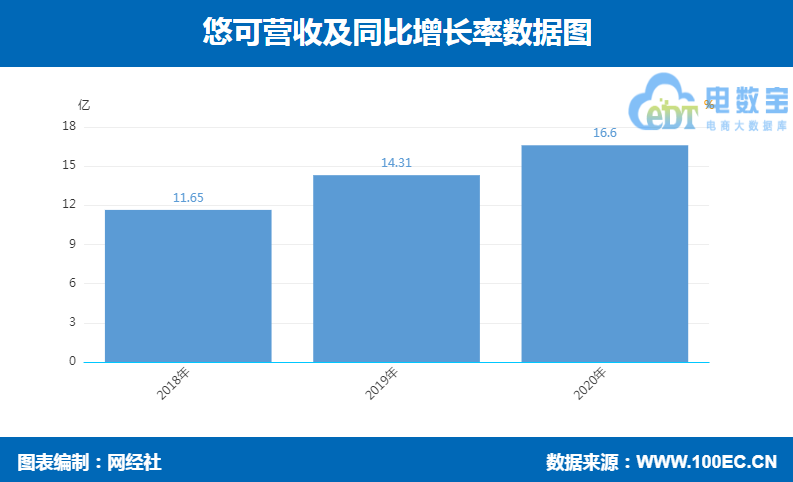

八、营收:增幅变缓 有不变的趋势

招股书显示,2018年、2019年和2020年,悠可的营收分别为11.65亿元、14.31亿元和16.6亿元。

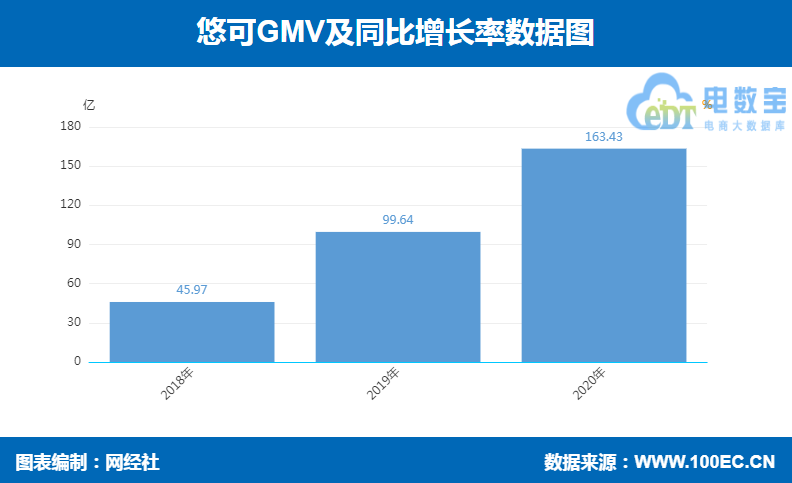

九、GMV:2019年至2020年增幅均超50%

招股书显示,悠可2018年至2020年的GMV增幅较快,分别为45.97亿元、99.64亿元和163.43亿元,2019年至2020年增幅分别为116.75%,64%。

十、毛利润:增长明显且逐年增加

招股书显示,2018年、2019年、2020年,悠可的毛利润分别为0.74亿元、5.0亿元、8.4亿元。

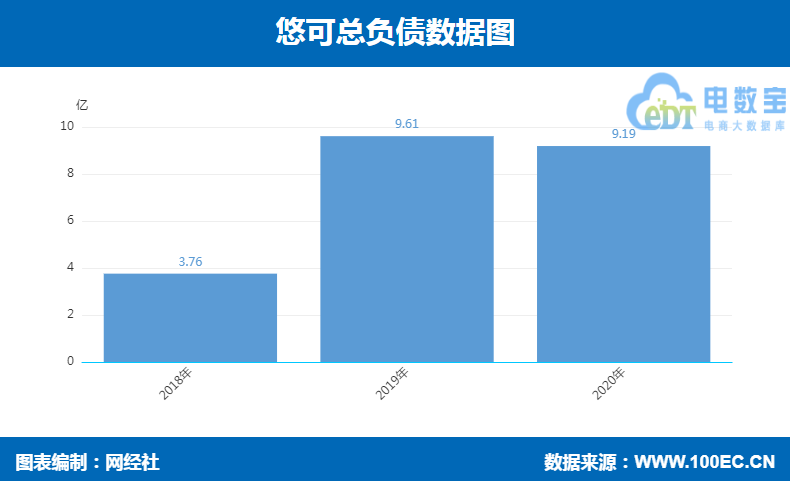

十一、总负债:负债有所下降

招股书显示,2018年至2020年,悠可总负债较高,分别为3.76亿元、9.61亿元和9.19亿元。

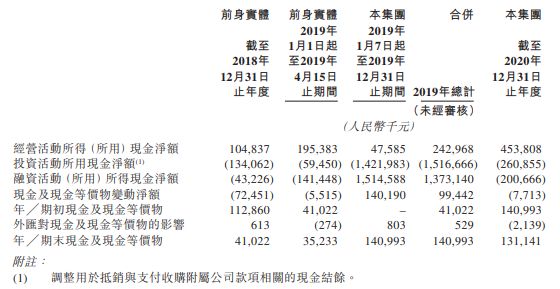

十二、现金流:集团资金较充裕

(网经社:图片采集自招股书)

招股书显示,2018年至2020年,悠可现金流逐年宽裕,其中,经营活动现金净额分别为1.05亿元、2.42亿元和4.53亿元。

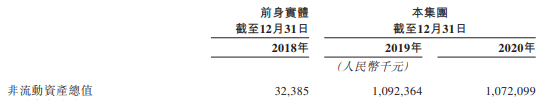

十三、非流动资产总值:2020年与2019年相差不大

(网经社:图片采集自招股书)

招股书显示,2018年至2020年,悠可非流动资产总值分别为0.32亿元、10.92亿元与10.72亿元。

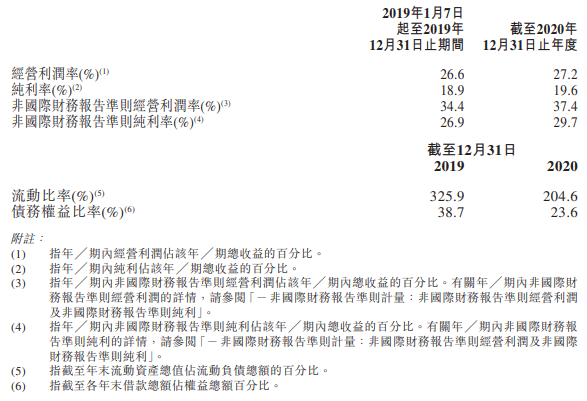

十四、财务比率:纯利率与净盈利率差别不大

(网经社:图片采集自招股书)

招股书显示,悠可纯利率与净盈利率差别不大,这主要与公司的经营模式有关。

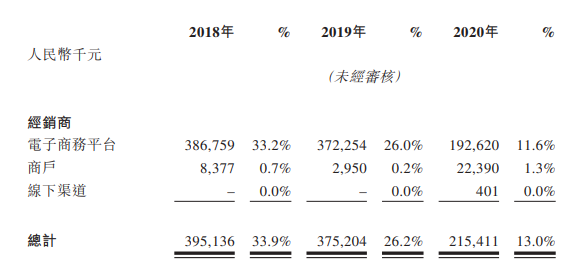

十五、经销商收益明细与历年产生收益的百分比:公司正减少对经销商的依赖

(网经社:图片采集自招股书)

招股书显示,悠可经销商收益在总收益的比例逐年降低,2018年至2020年的比例分别为33.9%、26.2%与13.0%,说明公司慢慢减少对经销商的依赖。

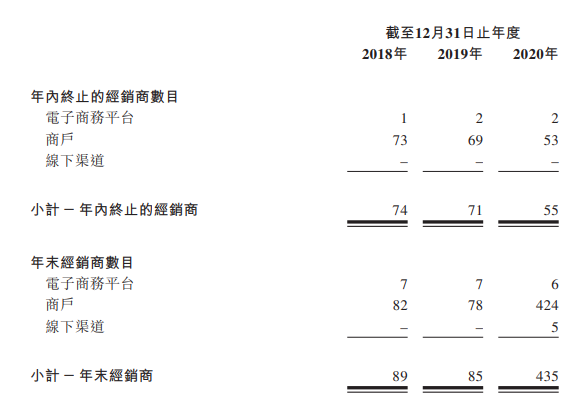

十六、经销商数目:2020年经销商数量为2019年的5倍

(网经社:图片采集自招股书)

招股书显示,2018年至2020年,悠可的经销商不断增加,分别为89家、85家与435家。

十七、竞争优势:通过提供全面解决方案满足不同阶段美妆品牌需求

(网经社:图片采集自招股书)

招股书显示,悠可通过无缝、全面解决方案涵盖中国美妆电子商务价值链的各个方面,满足不同发展阶段的美妆品牌,包括营销战略咨询、数字营销执行、全渠道营运、客户服务及订单履约。

十八、风险因素:电商平台与美妆品牌商对悠可集团尤为影响

招股书显示,悠可风险因素主要为以下几点:合作品牌业绩不及预期、业务合作伙伴脱离合作关系、付费意愿降低、天猫美妆大盘增速产生明显放缓、汇率波动、过于依赖电商平台、过于依赖美妆品牌商、经营历史有限,不能做长期预判、市场前景对需求影响重大等

结语:

此外,若羽臣、丽人丽妆、宝尊电商、壹网壹创等公司均已上市,在电商代运营的赛道上,上市只是开始,悠可集团若想脱颖而出,仍需加劲。